Layer1 项目估值和盈利能力、代币增发关系的深度辨析

原文标题:Blockchain Profitability & Issuance - Does It Matter?

原文作者:DONOVAN CHOY, THOR, &HYPHIN

原文来源:onchaintimes

编译:Kate, 火星财经

一份探索区块链盈利能力不同思想流派的报告。

介绍

PoW(工作量证明)和PoS(权益证明)区块链有多赚钱?以太坊与Solana的对比如何?区块链的盈利能力对投资者来说是否重要?Vitalik用以太坊的gas钱做什么?

加密推特最近卷入了这些问题。本文试图围绕Web3中L1估值这个棘手的主题来解开这些大局问题。

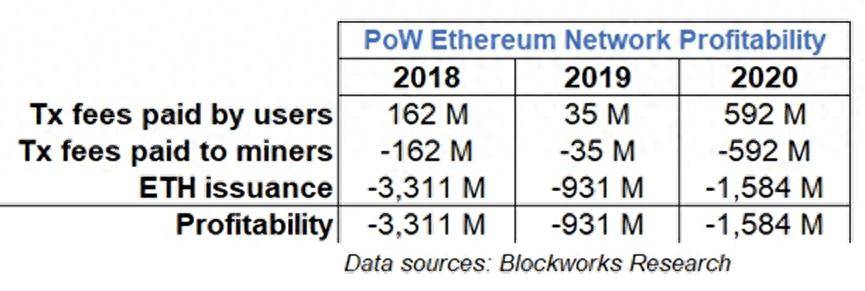

PoW以太坊盈利能力

假设我们想要确定哪个L1代币具有最高的上行空间。研究的第一步是了解区块链的潜在盈利能力。所以,如果你问华尔街的分析师区块链有多赚钱,他们可能会这样计算:

收入(总交易费用)-费用(总代币发行)=利润

当应用于PoW以太坊时:

结论很简单:以太坊PoW无利可图,其商业模式从根本上被打破。100%的交易费用支付给了矿工,因此以太坊的收入为零。更糟糕的是,激励区块链验证的ETH发行非常高,使得该链无利可图。当然,我们事后知道ETH的价格上涨了,但那些年的价格上涨纯粹是来自投机狂热的逆风,而不是内在因素。

EIP-1559 和合并后更新

展开全文

在2024年的今天,对上述简单分析的批评主要有两种。第一种批评指出,自PoW以来发生了很多变化,而第二种批评则提出了更主观的结构性论点(下一节将对此进行更多讨论)。

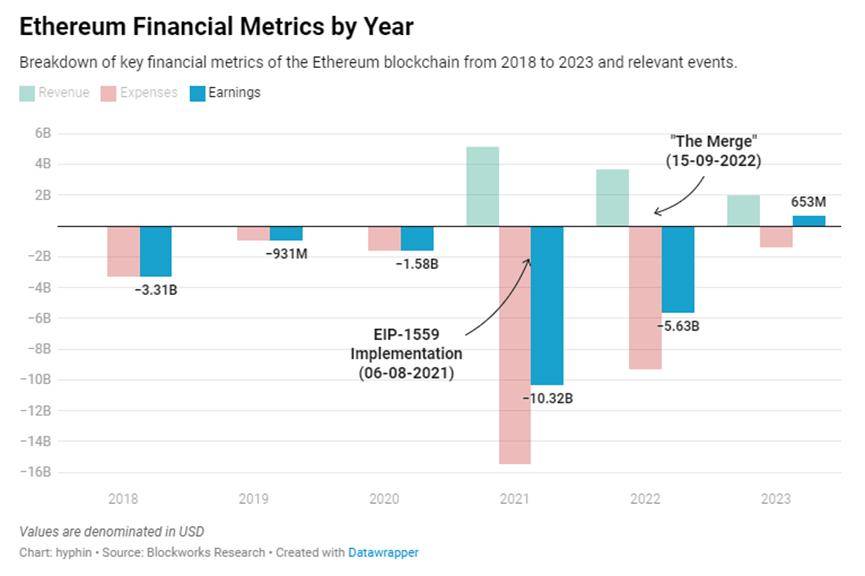

是什么改变了?

1.自2021年8月的EIP-1559以来,以太坊gas费被分为基础费和优先费小费。基础费用被烧毁,使得ETH更加稀缺,从而增加了ETH的价值,因此“真实”价值被低估。另一方面,优先级费作为小费支付给验证者。

2.自2022年9月合并并转向PoS以来,代币发行大幅减少。

3.自从Flashbot为PoS以太坊发布了MEV-Boost软件以来,用户向验证者支付了额外的区块包含费用,因此收入被低估了。

综上所述,有四个变量影响以太坊网络的盈利能力:

基本费用(已烧毁)

优先权费(支付给验证者)

MEV(支付给验证者)

ETH发行/通货膨胀(支付给验证者)

当我们更新上面的表时:

•自EIP-1559以来,一部分网络交易费用被烧毁,如用户支付的费用减去支付给验证者的部分所示

•2023年是该网络实现“盈利”的第一个完整年份,这在很大程度上要归功于向PoS的转变

•MEV支付全部支付给验证者,因此ETH持有者看不到任何收入

结论:以太坊PoW曾经非常无利可图,其商业模式从根本上被打破。但由于EIP-1559更有效的gas定价以及自合并以来代币发行的大幅减少,以太坊今天经营着一项有利可图的业务。

请注意,PoW矿工/PoS验证者也会在电力和硬件上花钱,但这里省略了,因为这是由验证者承担的外部成本,而不是“网络”。自2024年3月以来,blob费用也是L2 rollup向以太坊支付的收入项目,但这相对较小,因此也被省略了。

发行代币是一种成本吗?

第二种批评认为,将代币发行视为一种成本是完全错误的。乔恩·夏博诺(Jon Charbonneau)、凯尔·萨马尼(Kyle Samani)等著名人物都提出了这一论点,尤其是阿纳托利(Anatoly),这在最近与贾斯汀·德雷克(Justin Drake)关于Bankless的辩论中可以看出。

将代币发行视为一种费用意味着代币持有者被稀释了——就像美联储用印钞机稀释你的美元储蓄一样。但事实并非如此,因为用户有权通过像Lido这样的流动性质押平台在PoS链上获得网络的通胀代币发行。此外,ETH的质押者还可以获得优先费和MEV付款。

如果你有这种想法,那么你要问自己的问题是:我在一个流动的投资平台上投资的ETH的实际收益是净正的。既然我可以轻松获得现金流,那么作为ETH持有者,我为什么还要关心以太坊是否“盈利”?

考虑这样一个思想实验:所有从央行印钞机中膨胀出来的钱,同时被平等有效地分配给每个公民。在这种情况下,没有人会变得更糟或更好。基尼系数没有改变,每个人的法定持有量名义上更高了,但同样数量的实际价值追求同样数量的商品和服务。当然,现实世界并非如此。当印钞机开动时,膨胀的货币供应在不同的时间到达经济中的不同参与者,从而使那些首先获得新货币供应的人受益(称为坎蒂隆效应)。但这实际上是PoS区块链经济中正在发生的事情。

因此,当每个人都从央行的印钞机中获得等量的现金流时,痴迷于美国经济的“盈利能力”是毫无意义的,同样,关注以太坊区块链的“盈利能力”也是毫无意义的。

这还没完。如果这种分析的逻辑是正确的,并且代币发行不是成本,那么这意味着非质押者实际上正在被稀释,因为他们没有收到代币发行。

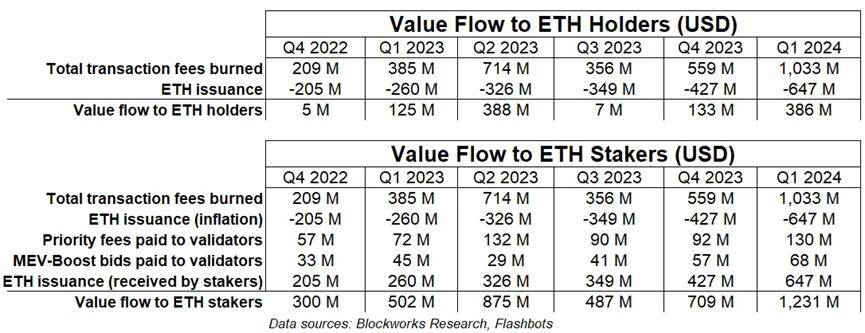

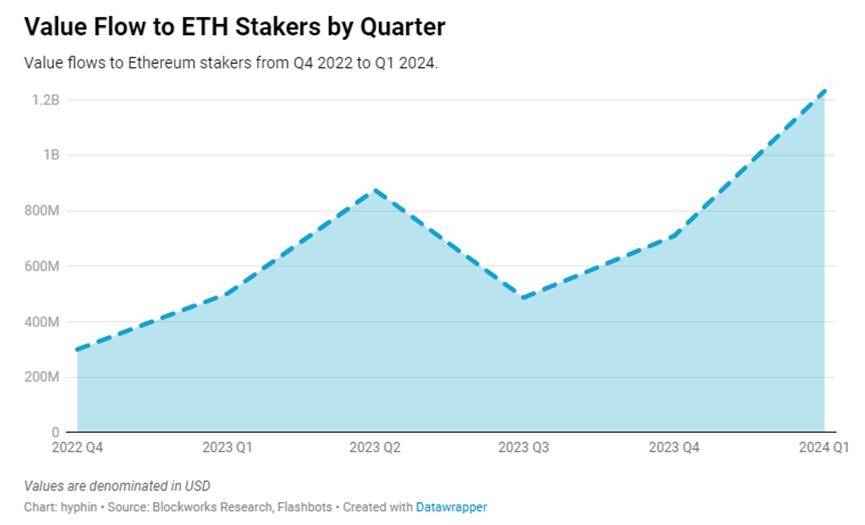

那么关键的分析问题是:以太坊持有者和以太坊质押者的价值流有什么不同?

这里有几点需要注意:

•优先费、MEV支付和ETH发行现在都从“成本”项目转为“收入”项目

•由于EIP-1559的燃烧和向PoS的转变,ETH持有者仍然是净正的。但是ETH的质押者通过为网络验证做出贡献而获得了更大的价值份额。

•对于这里的质押者来说,一个可以忽略不计的成本项目是在 Lido 上质押的 ~10% 佣金率

总而言之,一个“无利可图”的区块链似乎很可怕,但质押者仍然从价值流中获得净收益。上述简单的收入-成本=利润框架在TradFi中是有意义的,因为股东对股息支付或资产有法律要求。但股票与L1代币不同,因此“区块链盈利能力”的宏观经济观点不太相关。

Solana网络的盈利能力和价值流

现在让我们看看Solana。

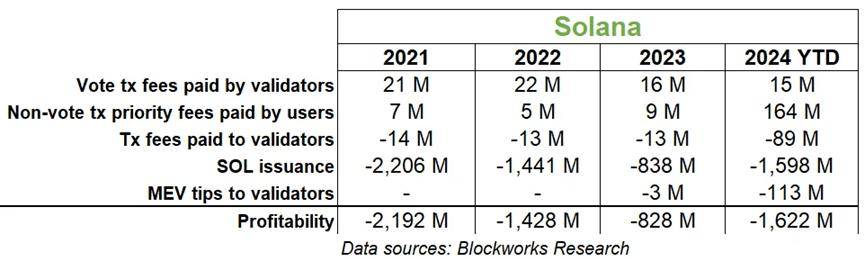

•Solana的交易费模型将费用分为投票交易和非投票交易。投票交易由验证者提交给网络共识的投票签名,而非投票交易是跟踪网络活动的主要指标,因为它指的是不同Solana账户/智能合约之间的SOL转移。两者在这里都算作收入项目。

•从网络 POV 来看,Solana根本无利可图。

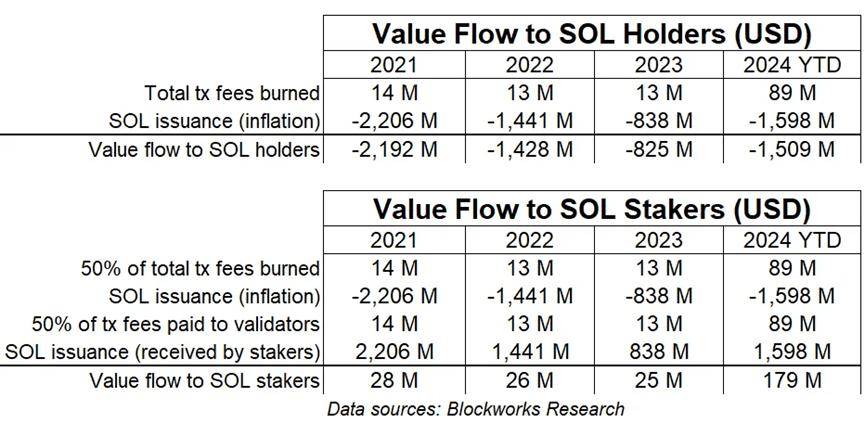

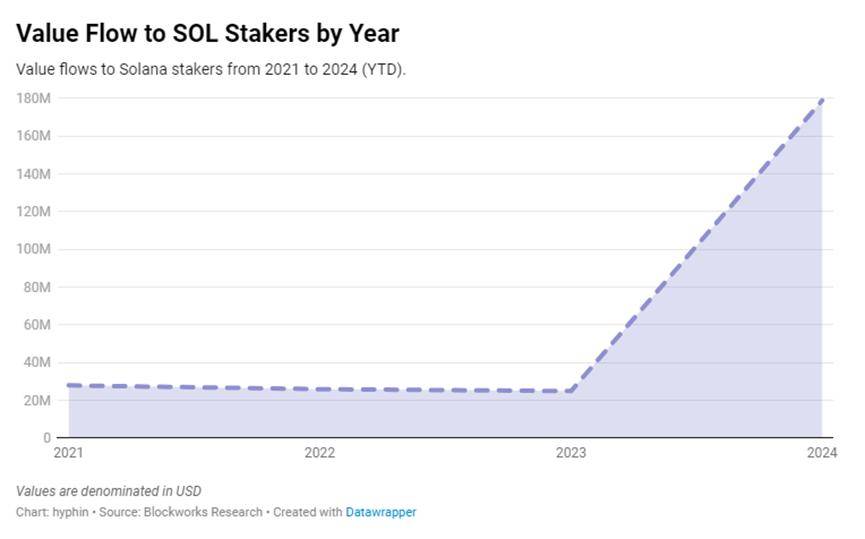

但正如Solana的支持者倾向于认为的那样,上述估值模型是无关紧要的,因为SOL持有者可以通过质押来获得网络发行。因此,让我们来看看价值流向SOL持有者和质押者:

•正如预期的那样,由于网络发行大幅稀释了SOL持有者的价值,因此持有者的价值流为负值。但SOL的质押者在收到网络发行时是净正的。

•由于Solana的gas费用非常便宜,该网络遭受了以先进先出为基础的垃圾交易的反常激励。为了缓解这个问题,Solana开发者为用户提供了一个选项,让他们支付50%的优先费给区块构建者(称为“领导者”),剩下的50%烧掉。这两项都包含在收入项目中,因为SOL质押者从两者中获得价值。值得注意的是,在一周前,治理已经改变了这一点,将100%的优先级费用分配给验证者。

关于PoW共识的简要说明

为了让这一点回到原点,请记住,价值累积仅适用于PoS链的L1代币。

在像比特币(或以太坊合并前)这样的PoW链的情况下,没有这样的价值累积,因为没有“Lido”,你可以选择进入那里获得比特币发行的份额。比特币的发行是网络的直接支出,类似于美联储印刷美元,稀释任何持有美元的人的实际价值。

更糟糕的是,100%的比特币发行都支付给了矿工,他们花费大量的电力来提供服务,以换取奖励。矿工将出售比特币来支付他们的运营成本,因此会给市场带来抛售压力。总而言之,如果你持有比特币,你不仅会从代币发行奖励中被稀释,你的持有量也会受到矿工的巨大抛售压力。

这一切都让比特币看起来像是一种建立在破碎的代币经济学基础上的可怕数字资产。然而,这一结论源于试图将用于ETH的相同估值模型硬塞到BTC中。比特币最大化主义者可能会辩称,这犯了一个严重的分析错误,即将BTC和ETH视为同一类型的资产,而BTC更像是一种类似大宗商品的货币资产。

如果是这样,那么对比特币进行估值就需要一种不同的模型,这种模型可以合理地根据比特币的货币溢价定价,而不是简单的收入-成本=利润框架。

比特币货币通胀@_BashCo

结论

无论你站在辩论的哪一边,不可否认的是,在一个理想的世界里,代币发行将是零,或者至少接近于零。正如Polynya在这里指出的那样,即使代币持有者有一种简单的方法来避免稀释,对于非质押者来说,仍然存在价值损失。所有非质押者都承受着代币发行的通胀压力——包括出于安全原因将代币放在冷钱包中的人,不在链上的加密货币投资者,将L1代币部署到风险收益更高的DeFi活动的人,等等。

以太坊社区的主要思想领袖通常会站在“代币发行是一种成本”辩论的一边,而alt-L1则站在另一边。考虑到以太坊开发人员今天致力于使ETH通货紧缩的大量努力,以及围绕进一步降低ETH发行的持续讨论,很容易理解为什么以太坊领导者如此强调将发行视为成本。

另一方面,alt-L1的代币通货膨胀率往往要高得多,与以太坊相比,Solana等链的质押率往往要高得多,这可能解释了将代币发行解释为成本的动机。

评论